毛利率闪崩、费用提升、储备现金下降……小鹏交出了一份很难让市场满意的财报。

今年一季度,在老车型需求萎靡、新车型交付仍在努力爬坡的切换期,小鹏最终交出了 1.8 万辆车。

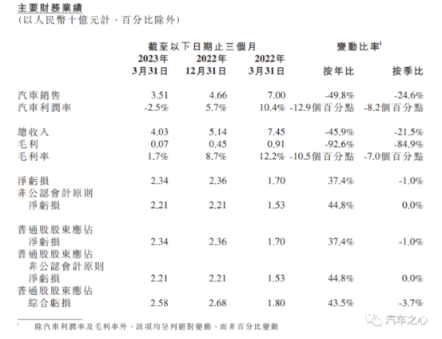

反映到财报上,一季度小鹏总收入 40.3 亿 元,同比下降45.9%,比市场预期少 1.9 亿 元。

二季度的形势仍不乐观,小鹏给出的销量指引是 2.1-2.2 万 辆,除去 4 月已经交付的数据,5、6 月份的平均销量也只是在 7500 辆 左右。

交付上的低迷甚至还不是最严重的问题,说好的规模收益,小鹏的亏损得更多:一季度净亏损 23.4 亿 元,连续四个季度净亏损 20 亿 元以上。

尽管这不是一个利好的信号,但何小鹏还是带来的更多关于新车规划的信息,也进一步提振了市场信心。

接下来的步调已经清晰:

小鹏 G6 将于 6 月份发布,何小鹏表示有信心将 G6 打造成为 20 万-30 万元新能源爆款 SUV,加上小鹏 P7i 的产品组合,力争四季度月销量突破 2 万辆,而定位纯电 MPV 车型的 X9 将会在四季度上市。

从累计交付、技术储备、品牌声量等多维度衡量,小鹏仍位居造车新势力头部的行列,而围绕产品规划、营销体系的积极调整,何小鹏希望给当下的市场吃下一颗定心丸。

01 整车毛利率-2.5%, 被价格战拖累的业绩

财报数据显示,一季度小鹏汽车销售业务营收为 35.1 亿元,整体毛利率暴跌至 1.7%,同比下降 10.5 个百分点,而整车毛利率更是跌至-2.5%。

这是小鹏近三年来首次出现负数汽车毛利率,相当于每卖一辆车,仍在亏损。

受销售促销增加,及新能源汽车补贴届满的影响,毛利率下降并不意外,小鹏的单车收入水平已经下跌至 19.3 万元。

小鹏汽车总裁顾宏地在财报会上表示:

二季度会带来一定量的增长,一是产品组合的变化,二是下半年会有电池成本方面的下降,加上年底 MPV 车型的推出,总体毛利率将会有明显改善。

由于一季度汽车业务毛利率的闪崩,小鹏在研发降本空间,销售的节俭也无法弥补卖车业务的毛亏,实际剔除股权激励的经营亏损 25 亿 元。

具体来看,一季度小鹏的销售成本为 40 亿元,研发开支 13 亿元,营销及行政开支 14 亿元,合计支出 67 亿 元。

作为对比,特斯拉、比亚迪、理想的三费 (研发、销售和管理) 占营收比重分别为 8.77%、10.31%、27.48%,而小鹏的三费占比却高达 44.32% 。

收入低于市场预期,支出又高涨不下,这一结果也反映在现金流的变化上。

一季度,小鹏的现金与类现金资产储备是 341.2 亿 元,较去年年末减少 41.3 亿元,而此前的单季度费用支出水平在 20 亿-25 亿元左右。

总体而言,为了应对特斯拉降价所引起的价格战,小鹏的降价策略使得整体营收和毛利率水平较为低迷。

何小鹏自己的总结是,「从交付量来看,从 2022 年去年第三季度开始小鹏会有连续 4 个季度挑战期,我始终认为『危』和『机』并存,促使我们更早思考如何打赢 2025 年淘汰赛,如何进入 2027 年的准决赛。」

何小鹏的信心,涵盖了小鹏汽车的整个 2023:

比如「P7i 订单超预期,6 月交付将迅速上量」,「G6 将成为 20 万-30 万元新能源爆款 SUV」,以及「G6 将于 6 月正式上市,7 月开始大规模交付和迅速爬坡」;以及「6 月正式推送高速 NGP2.0,接近 L4 体验水准」等等。

眼下虽然「蔚小理」的座次被重新洗牌,但对于重新启程的小鹏而言,仍然有走出低谷的底气。

02 小鹏版 Model 3、Y,智能驾驶是胜负手

如果说当下新能源汽车市场哪一家产品组合最高效,特斯拉显然最有话语权。

从一家纯粹的电动豪华车企,逐渐转向主流车企,特斯拉靠的是两个主力产品:Model 3 和 Model Y。

2022 年,特斯拉全球市场总共卖出 131 万 台新车,其中 Model 3 的销量是 48 万台,Model Y 的销量是 75 万台,靠着这两款车型,特斯拉画出了惊人的电动车普及率上升曲线。

押中一辆自己的 Model 3/Y,承担起走量和赚钱的任务,成为亏损中的车企的当务之急,小鹏也不例外。

从产品结构上看,小鹏 G3、P5 已经进入产品中尾期,在目前 10 万-20 万级纯电市场的竞争力正逐渐减弱,小鹏 G9 因为更贵的售价,成为爆款车也面临挑战。

所以,小鹏 P7、G6 的重要性也就不言而喻。

这两款车型不仅是小鹏四季度月销突破 2 万 辆的核心主力,还将帮助小鹏守住中高端市场 (20 万-30 万元) 这块大蛋糕。

小鹏 P7 曾经见证了小鹏月销过万的辉煌,通过对智能座舱、续航里程的升级以及对 SKU 进行了精简,小鹏 P7 暂时稳住了市场端的颓势。

数据上来看,今年 3 月小鹏的 P7 车型总交付量高达 3030 台 ,占了总销量的近一半份额,环比增长 32%,下半年开始实现大批量交付。

但更大的压力还是给到了小鹏 G6。

何小鹏对其销量预期是 P7 的 2-3 倍,背后的信心无疑是 G6 身上搭载了众多令消费者直呼「上头」的技术。

包括:

国内首个量产的 800V 碳化硅平台和 3C 电池;

国内首个且唯一量产的全场景辅助驾驶系统 XNGP;

国内唯一量产的前后一体式铝压铸车身,同时加入了当前动力电池结构优化最佳的 CIB 电池车身一体化方案。

这些技术蓄力,是基于小鹏最新的技术架构 SEPA 2.0 扶摇 架构 。

这是小鹏用过去五年时间、累投超过 100 亿 元,独立研发出的整车全域智能进化架构。

你也可以把它理解为小鹏的技术集,而 G6 是扶摇之下的第一款全新产品。

本质上来说,G6 代表了小鹏更低的成本、更短的研发周期、和更高的通用化率和规模化的开始,也是小鹏体系化造车后给市场发出的「引战」信号。

换句话说,小鹏 G6 会是今年能买到同价位辅助驾驶能力最强的车型,这是对标 Model Y,以及同级竞品最大的差异化优势。

在何小鹏看来,一个城市从进行灰度测试到真正能够规模落地,可能需要 12-18 个月的时间,这还取决于整个里程架构是不是能够做到多个自循环,包括数据自循环等等。

在这一方面,何小鹏认为领先国内其他自动驾驶公司在量产上超过 12 个月。

对于智能驾驶的探索,小鹏无论是走量和走质都拿得出手。

- 6 月份,小鹏推送高速 NGP 2.0 版本,预计在今年实现高速场景每千公里接管次数小于 1 次。

- 三季度末,不依赖高精地图的 XNGP 陆续铺开。

- 今年年底,预计将会在国内数千座城市提供 XNGP 服务。

作为王牌杀手锏,XNGP 是承载了小鹏最大的期望,但在这块兵家必争之地,竞争对手的步伐也已经加快,小鹏能否维持先机、将这一单点的技术优势扩大为体系化的战略优势,G6 的市场表现将是一个导火索。

4 月份,在小鹏开放城区辅助驾驶三个城市 (广州、深圳、上海) 中,P7、G9 的 Max 版本的订单占比超过 50% 。

至少在数据上,我们可以看到 XNGP 能够给小鹏带来不错的产品赋能。

但长期来看,在新能源车企群雄割据的时代,小鹏不只是要实现走量,还必须继续学习如何提升毛利率。

全部评论